如何确定股票市场的波动程度

admin

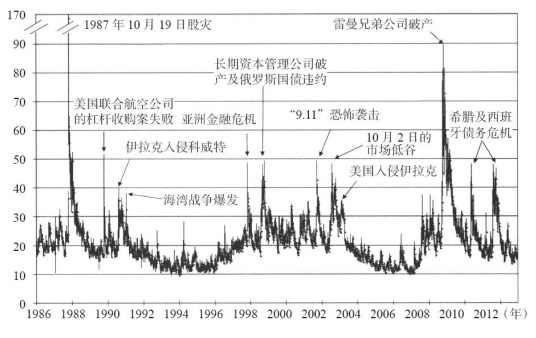

|通过检验各主要股指的看涨及看跌期权价格,我们可以确定市场的波动程度,这也称为隐含波动性,1993年,芝加哥期权交易所引入了CBOE波动率指数,也称VIX指数或VIX,该指数的计算依据是标准普尔500股指期权的实际价格,计算期可以回溯至20世纪80年代中期。图19-5显示的是VIX指数自1986年以来的周变动状况。

在短期内,VIX指数与股市价格水平之间呈现出很强的负相关性。市场下跌时,投资者愿意为规避股市下跌风险支付较高的价格,他们会购买看跌期权,VIX指数会因此上升。市场上涨时,投资者会重拾对市场的信心,他们不太担心市场下跌,VIX指数会因此下降。

这一相关性看起来有些令人莫名其妙,因为投资者往往是在股价较高时寻求更多的保护。对VIX指数走势的一种解释是,历史上熊市的波动率要高于牛市,因此股市下跌时会导致VIX指数上升。但还有一种说法解释力更强,即投资者的信心变化会改变投资者买入看跌期权实施对冲的意愿。随着看跌期权的价格逐渐上涨,出售看跌期权的套利者会通过出售股票来进行对冲,致使股票价格下跌。而当投资者对股票投资信心十足时,股价也因此而上涨。

图19-5 波动率指数(VIX)(1986~2012年)

20世纪90年代初期及中期,VIX指数一直在10~20点范围内低位徘徊。但是,随着1997年亚洲金融危机的爆发,VIX指数涨至20~30点这一区间。VIX指数有三次进入40~50点这一尖峰区间,这三次分别为:1987年10月对港元的狙击导致道琼斯指数暴跌550点;1998年8月长期资本管理公司的破产;再就是2001年9月11日恐怖袭击后的一个周内的股市暴跌。VIX指数在1987年股灾之后高达90点,2008年9月雷曼兄弟公司破产后曾短时间内触及这一点位。在希腊及西班牙主权债务危机爆发之后,VIX指数再次飙升。VIX指数在1993年12月跌至8.89点,创下历史新低。

近年来,对短线投资者来说,在VIX指数高涨时买入并在VIX指数走低时卖出已经成为一套行之有效的投资策略。但我们都知道,在市场走低时买入并在市场走高时卖出。问题在于多高才算高,多低才算低呢?比方说,在1987年10月16日星期五这一天,VIX指数涨至40点,很多投资者可能已经禁不住诱惑,开始进场买入股票了。然而,这些投资这很可能在接下来的一天里陷入灭顶之灾,因为股市在星期一崩盘了。